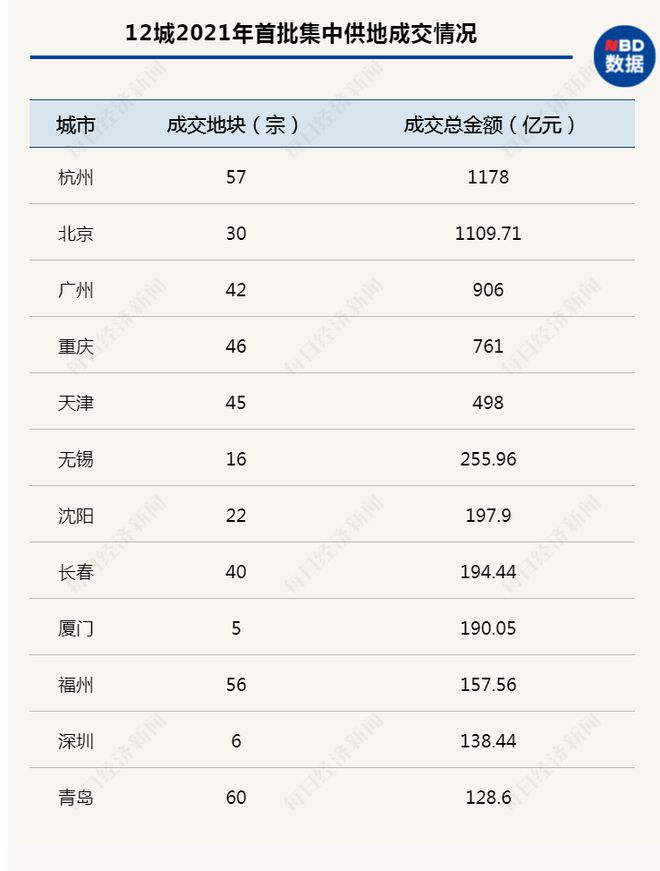

随着22城“双集中”供地新规的实施,各城今年首批集中土拍大戏从4月中旬开始陆续拉开序幕。截至目前,已有包括北京、广州、杭州等12个城市开展了首批集中供地的出让,成交总金额约5715亿元。

开发商热情较高、溢价率有限、利润空间不大、大房企和本土实力房企获地率更高……这是12城首批集中土拍呈现出的普遍现象。

“在各城集中供地中,拿到地的房企,利润空间变小;拿不到地的房企,如果上半年在其他渠道也不能获地,下半年业绩就无法保证,这也让一些企业可能会去冷门的地方冒险拿地。”

某TOP20房企区域总经理陈晓向《每日经济新闻》记者直言,“双集中”供地新规的原本的意图是控制地价,但实际上,重点城市一年只有三次集中供地机会,这让房企们越来越恐慌。

不过,集中土拍背后也有 “赢家”。在陈晓看来,集中供地意味着集中融资,势必会造成开发贷成本和按揭成本上升,开发商被迫高息借钱,金融机构吃到了真正的“香饽饽”。

数据来源:每经记者据公开数据整理

净利润不足2个点

自4月15日长春打响集中拍地“第一枪”至今,22个重点城市中已有长春、广州、无锡、重庆、沈阳、杭州、北京、福州、青岛、天津、深圳、厦门12城结束了首轮集中拍地。

从上述12城的首批集中土拍情况来看,房企的参与度很高,地块竞争激烈,部分城市的土地溢价率被推高,多数城市溢价率“限高”,自持和配建比例大增。

如重庆的首个集中土拍,46宗成交地块中有30宗的溢价率均超过40%,占比超过60%;其中沙坪坝地块溢价率达到129.98%。

深圳和厦门虽然参拍地块较少,分别仅有6宗和5宗,但仍吸引了大量知名房企参与,整体溢价率均在30%左右,厦门的实际溢价率更是超过55%。

但这些“高溢价”地块只是在此次土拍中的横向对比,各城市纵向对比会发现,今年的土地成交溢价率总体不及往年。如福州、广州、长春、杭州、深圳等城市,因规定了溢价率上限,实际的成交地价不及去年的水平。

但大多数城市的“竞配建、竞自持”比例很高。如杭州,57宗地的平均溢价率控制在26%。但多宗地块的自持比例超过20%,城东滨湖新区单元地块的自持比例甚至达到了40%。

数据来源:贝壳研究院

考虑竞配建、自持等因素,房企的利润空间将进一步被压缩。

如杭州,结合本次集中供地成交地块周边在售项目的平均售价来看,地房比多在70%以上,盈利空间较小。即使是地价整体比较平稳的青岛、沈阳,部分优质地块也被封顶+竞配建成交,部分项目盈利都存在问题。

滨江集团董事长戚金兴近日就表示“在杭州集中供地拿下的地块净利润只有1%-2%(含自持部分面积)”,而北京和深圳的集中拍地溢价空间相比往常也有所缩减。

陈晓告诉《每日经济新闻》记者,已经完成首批集中土拍的12城中,青岛、福州、广州地市相对稳定,毛利率均在30%以上,处于相对较高水平;而土拍情绪高涨的无锡、重庆、厦门等城市,拿地毛利率多处于10%的较低水平。“尤其是无锡这样的城市,加上高配建,多宗地块大概率面临亏损。”

58安居客房产研究院分院院长张波表示,土拍高溢价、高自持,即使深耕杭州的滨江这种大房企,也只能接受低利润率的现实。而且过高的自持比例,使得变现周期长、现金回流压力更大,这对于资金高压的房企来说影响直接。

“因此,结合后续可能面临的限价销售,房企如果不能做好精细化运营、控制费用,项目很难不亏。”张波直言。

头部房企VS中小房企

据贝壳研究院统计,截至5月13日,TOP10房企在本轮集中供地中的权益拿地金额均超百亿元,头部房企优势明显。其中,拿地金额(权益)排在前5位的房企分别为融创中国、华润置地、招商蛇口、越秀地产和龙湖集团。

同时,一些中型房企和区域深耕房企表现也颇为抢眼。如以往在北京市场缺席的卓越地产夺得4宗地,成为本次北京首个集中土拍的“黑马”;深耕大湾区多年的龙光地产夺得2宗地,成深圳首批集中土拍中的大赢家;在广州的首批集中土拍中,本土房企越秀地产豪夺8宗地;在杭州首个集中土拍中,融信拿下7宗地块成为头号玩家,紧随其后的是本土房企滨江。

此外,由于多城推出集中供地,意味着房企需要在区域之间进行合理调度,这对于房企的资金能力提出更高要求。为此,多家房企联合拿地也成为本轮集中土拍中的常见现象。其中,联合拿地排在前5位的房企分别为滨江集团、卓越集团、金科集团、首开集团以及金地集团。

数据来源:贝壳研究院(截至5月13日)

“原本以为控地价、控资金,能够起到调控结果,没想到大家抢得更凶。”

参与了此集中土拍的陈晓表示,房企5月份一定要抢地,一定要在二季度拿地,不然可能往后更加抢不到。有些小公司,已经不在集中土拍上寄予希望了。

陈晓认为,目前的政策下,希望能叠加“拿地积分制”,让做好产品、好服务的公司活下去。各城的集中供地如果全让大房企拿了,行业会形成明显的“贫富分化”。“给一些小而美的公司生存空间,才可能让行业进一步提升产品和客户忠诚度。”

张波也指出,拿地是房企的生存之本,房地产开发行业不同于服务性行业,本身就是通过滚动开发来实现企业正常运转,在22城一年只三次拿地机会,这些重点城市房企肯定都不想错过,竞争只会越来越激烈。而非热点的三四线城市,可能地价低、溢价率甚至为零,但很多企业不敢去冒险,资源的分配将越来越不均匀。

谁才是最大的赢家?

不过值得一提的是,集中供地开展以来,像平安不动产这样的资金方变得异常吃香。

中奥地产助力总裁韩存磊告诉《每日经济新闻》记者,集中供地意味着房企也要集中融资,也意味着集中挤兑金融机构的额度。“这么多的项目同时拿地,房企都需要开发贷,金融机构势必会将按揭回款,额度提得很高,房企的开发贷成本和按揭成本随即上升,增加房企的开发成本。”

陈晓也告诉记者,“原来我们借钱利息在8%左右,现在3家同时为了一块地去找金融机构借钱,他们很多都会待价而沽,然后选一个能给最高利息的房企给融资。相应的,对房企来说,短期拆借的利息一下涨了很多。”

与此同时,集中土拍使房企压钱的时间、金额也明显提高。“为了拿地,开发商要先把钱交过去。加上保证金时间、开拍时间,有的地方钱要压一个月。”韩存磊表示。

为了解决这个问题,房企只能高息借短债。以上海为例,一块地二三十亿元,短期利息很高。尤其是在集中挂地的那一周,只能10个点才能借到,增加了两三个点的成本。

向银行借款,成本也在升高。

韩存磊表示,银行的额度一直比较紧,而且规定了新增额度不超过去年的余额,银行按揭回款的额度也有限,所以开发商不得不找银行“买额度”。而且在实际操作中,银行会向房企多要一两个点的增收,开发商实际付的成本更高了。

最终,开发商的毛利,会在一步步的借款和资本化中,被利息吃掉。韩存磊直言。“集中疯抢几次之后,有些公司现金流就可能出问题。”

但不管是提高成本还是增收,开发商的成本都会提高,最终这些会转嫁到项目上。

克而瑞研究中心总经理林波告诉记者,目前为止,融资窗口期没有打开过,融资量比去年同期下滑20%,这就逼着开发商去借更贵的钱。

“很多企业不得不大幅度降杠杆,如果不行就不拿地,用现有的土地储备去做,今年业绩差一点就差一点,销售规模降一降,比高价拿地理智。”林波预计,今年的第二三批集中土拍,可能就没有第一批这么热。